반응형

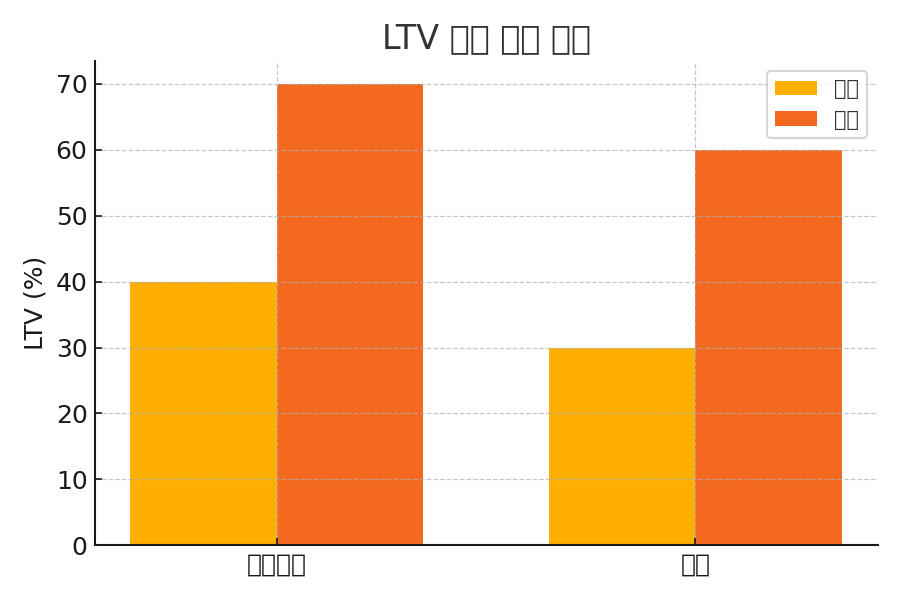

LTV 70 % 확대, 대출 레버리지 전략

요약 — 2025년 7월부터 수도권 투기과열지구 LTV가 40 % → 70 %로 완화됩니다. 레버리지가 늘면 자기자본수익률(IRR)은 상승하지만, 금리·DSR·변동 리스크도 커집니다. 실제 8 억 매입 시뮬레이션과 5단계 리스크 체크리스트 PDF로 안전한 투자 범위를 정리합니다.

1. 지역별 차입 한도 변화

| 지역 | LTV(종전) | LTV(완화) | 차입액(8억 기준) | 자기자본 |

|---|---|---|---|---|

| 투기과열 | 40 % | 70 % | 5.6억 | 2.4억 |

| 조정 | 30 % | 60 % | 4.8억 | 3.2억 |

| 비규제 | 70 % | 70 % | 5.6억 | 2.4억 |

2. IRR 시뮬레이션

- 연 임대수익 3.5 % 가정, 대출금리 4.0 % (변동)

- 종전 LTV 40 % → IRR 6.1 %

- 완화 LTV 70 % → IRR 13.4 %

단, 금리 +50bp 스트레스 시 IRR은 11.2 %로 하락, DSCR 1.26 → 1.08.

3. 리스크 체크리스트 PDF

4. 경험담: 변동→고정 금리 스왑

2024-12, 투기과열지구 60 % 변동금리(4.05 %) → 고정 3.79 % 전환, 수수료 0.8 % 지급. 1년 후 금리 25bp 상승 시점 기준, 순이자 절감 520 만 원, 실질 IRR 0.6 %p 방어.

5. 리스크·규제 변수

- DSR 유예 종료(2024-09) → 총부채 70 % 넘으면 대환 제한

- 2026 총선 후 규제 재강화 시 LTV 50 % 회귀 가능성

- 변동금리 주담대 3년차부터 중도상환수수료 0 % 기간 확인 필수

6. 결론

LTV 70 % 완화는 레버리지+현금흐름 투자자에게 기회지만, “IRR ≥ 10 % & DSCR ≥ 1.3” 두 조건이 동시에 충족되는 물건에만 적용해야 ‘금리 반등’ 상황에서도 안전합니다.

#LTV70 #레버리지전략 #DSR #부동산대출 #ageonwoo #goldenegg-goose

반응형